Introducción:

Introducción:

El sistema tributario mexicano, se ha caracterizado por sus constantes cambios y modificaciones en sus disposiciones fiscales; y en materia de comprobación no ha sido la excepción, ya que desde el ejercicio fiscal 2005 se dio inicio a una nueva etapa en los esquemas de la emisión de comprobantes fiscales (antes facturas), y a partir del pasado primero de julio de 2017, hemos sido testigos de una importante modificación en la emisión de comprobantes, la famosa versión 3.3 del CFDi. Cabe señalar que una de las modificaciones interesantes que contiene esta nueva versión, es la que compete al uso de una diversidad de catálogos para la generación de los comprobantes. La nueva versión del CFDi. 3.3, genera una mayor carga administrativa con relación a la versión 3.2, ya que, en esta última, no se requiere el uso de múltiples atributos, que en la versión actual pasan a ser de carácter obligatorio en muchos casos, por lo que resulta de vital importancia conocer dichos atributos y en que situaciones estamos obligados al uso de ellos.

Nuevos atributos del CDFi 3.3

Pese a que la versión 3.2 del CFDi estará vigente hasta el 30 de noviembre, consideramos importante conocer el uso que debemos darle a los catálogos de la versión 3.3 que a continuación presentamos:

| 1. Régimen Fiscal | |

|---|---|

| Empleo | Se debe especificar la clave del régimen fiscal del contribuyente emisor bajo el cual se está emitiendo el comprobante. Encontraremos aquí la relación de los diferentes regímenes fiscales reconocidos por la ley del impuesto sobre la renta, ya sea el caso de personas físicas o morales. |

| Circunstancias en que debe ser usado | De carácter obligatorio, siempre que se emita un comprobante deberá contener los datos sobre el régimen fiscal a que sea sujeto el emisor del comprobante. |

| 2. Tipo de Comprobante | |

|---|---|

| Empleo | Se debe registrar la clave con la que se identifica el tipo de comprobante fiscal para el contribuyente emisor. Esta dependerá del efecto del comprobante: Ingreso, Egreso, Traslado, Pago y Nomina |

| Circunstancias en que debe ser usado | De carácter obligatorio, siempre que se emita un comprobante deberá contener los datos sobre el tipo de comprobante, de acuerdo a los efectos que estos requieran. |

| 3. Uso del CFDi | |

|---|---|

| Empleo | Se debe registrar la clave que corresponda al uso que le dará al comprobante fiscal el receptor. Precisando si el comprobante será utilizado para una inversión, gastos, construcción, deducciones personales, etc. |

| Circunstancias en que debe ser usado | De carácter obligatorio, siempre que se emita un comprobante deberá contener los datos sobre el uso del comprobante, de acuerdo al tipo de operación que se realice. Es recomendable contar con la información del receptor y colocar la opción que más se adecue al tipo de operación. |

| 4. Lugar de expedición (Código Postal) | |

|---|---|

| Empleo | Se debe registrar el código postal del lugar de expedición del comprobante (Domicilio de la matriz o sucursal), las cuales deben corresponder a las claves registradas en el catálogo. |

| Circunstancias en que debe ser usado | De carácter obligatorio, siempre que se emita un comprobante deberá contener los datos sobre el lugar de expedición, indicándolo a través del código postal. |

| 5. Moneda | |

|---|---|

| Empleo | Se debe registrar la clave de la moneda utilizada para expresar los montos, cuando se usa moneda nacional se registra MXN, cuando se emita algún comprobante de operaciones en moneda extranjera, será necesario indicar la clave que corresponda según el tipo de moneda con que se hagan las transacciones. |

| Circunstancias en que debe ser usado | De carácter obligatorio, siempre que se emita un comprobante, si la operación es en moneda nacional, ocuparemos la clave “MXN”, y en caso de ser moneda extranjera, la clave que corresponda. |

| 6. Forma de Pago | |

|---|---|

| Empleo | Aquí debemos indicar cuál es la forma en que se pagara la operación contenida en el comprobante, Se debe registrar la clave de la forma de pago de la adquisición de los bienes o de la prestación de los servicios. |

| Circunstancias en que debe ser usado | De carácter obligatorio, siempre que se emita un comprobante debemos indicar la clave que corresponda de acuerdo a la forma que se pacte la operación. |

| 7. Método de Pago | |

|---|---|

| Empleo | Dependerá de la forma, el método y viceversa, ya que se debe indicar si la operación será pagada en una sola exhibición, en parcialidades o diferido; por lo que este catálogo guarda una estrecha relación con el anterior. |

| Circunstancias en que debe ser usado | Es obligatorio, cada vez que se emita un comprobante de ingresos o pago, debemos indicar cuál será el método de pago de la operación contenida en el CFDi. |

| 8. Clave de producto o servicio | |

|---|---|

| Empleo | El catalogo cuenta con un listado de más de 50 mil claves, por lo que se deben utilizar las claves de los diversos productos o servicios, están quedaran incluidas dentro del campo correspondiente al concepto, debemos seleccionar la clave que más se apegue al concepto por el cual emitimos el comprobante |

| Circunstancias en que debe ser usado | De carácter obligatorio, siempre que se emita un comprobante. |

| 9. Clave de unidad | |

|---|---|

| Empleo | En este campo se debe registrar la clave de unidad de medida de conformidad con las claves contenidas en el catálogo. Encontraremos un catálogo de los diferentes estándares en unidades de medida, por ejemplo; kilos, metros, litros, etc. |

| Circunstancias en que debe ser usado | Siempre que se emita un comprobante, y guara estrecha relación con el catalogo anterior, ya que de acuerdo al concepto y la clave del producto o servicio, debemos relación la clave de la unidad de medida. |

| 10. Impuesto | |

|---|---|

| Empleo | Encontraremos el ISR, IEPS e IVA, lo usara el emisor del comprobante al momento en que realice el traslado del impuesto que le sea aplicable, y también puede ocurrir que se tenga que efectuar una retención al emisor. Se pueden expresar los impuestos aplicables a cada concepto. |

| Circunstancias en que debe ser usado | Siempre que se emita un comprobante, dependerá del tipo de acto o actividad, y del tipo de ingreso para ser sujete de las retenciones, al igual que el respectivo traslado del IEPS e IVA. |

| 11. Tipo Factor | |

|---|---|

| Empleo | De acuerdo a la clase de impuesto que se esté causando, se debe indicar si corresponde a una tasa, cuota, o que se trata de una operación que se encuentra exenta. |

| Circunstancias en que debe ser usado | Siempre que se emita un comprobante, es un atributo de carácter obligatorio. |

| 12. Tasa o cuota | |

|---|---|

| Empleo | En este campo debemos indicar el valor que corresponde con respecto a la tasa o cuota del impuesto que corresponda, este campo está relacionado con el catalogo “Tipo Factor”. |

| Circunstancias en que debe ser usado | Siempre que se emita un comprobante, es un atributo de carácter obligatorio. |

| 13. Numero de pedimento | |

|---|---|

| Empleo | Se debe registrar el número del pedimento correspondiente a la importación del bien, en los comprobantes que amparan ventas de primera mano, este se relaciona con el catálogo de Aduanas. |

| Circunstancias en que debe ser usado | Se utiliza solo en importación de bienes. |

| 14. Aduana | |

|---|---|

| Empleo | Se debe expresar la información aduanera correspondiente a cada concepto cuando se trate de ventas de primera mano de mercancías importadas. Este atributo se utiliza conjuntamente con el catalogo anterior. |

| Circunstancias en que debe ser usado | Se utiliza solo en importación de bienes. |

| 15. Moneda | |

|---|---|

| Empleo | Se debe registrar la clave de la relación que existe entre este comprobante que se está generando y el o los CFDI previos. |

| Circunstancias en que debe ser usado | Cuando se relaciona un CFDi con devoluciones, notas de crédito, o sustitución de algunos CFDi previos, traslados. |

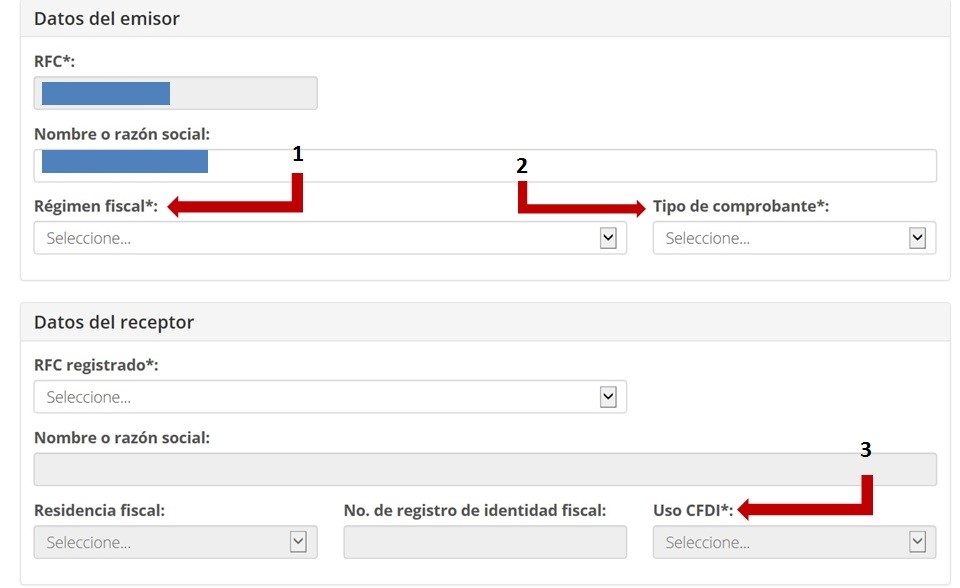

A continuación, mostramos las imágenes de cómo se visualizan los catálogos antes mencionados en la versión 3.3 gratuita del portal del SAT

Datos del emisor/receptor

Son los primeros datos que debemos registrar en la emisión de un CFDi, por lo que es necesario contar con dicha información previamente a la emisión del respectivo comprobante.

1. Régimen fiscal

2. Tipo de comprobante

3. Uso del CFDi

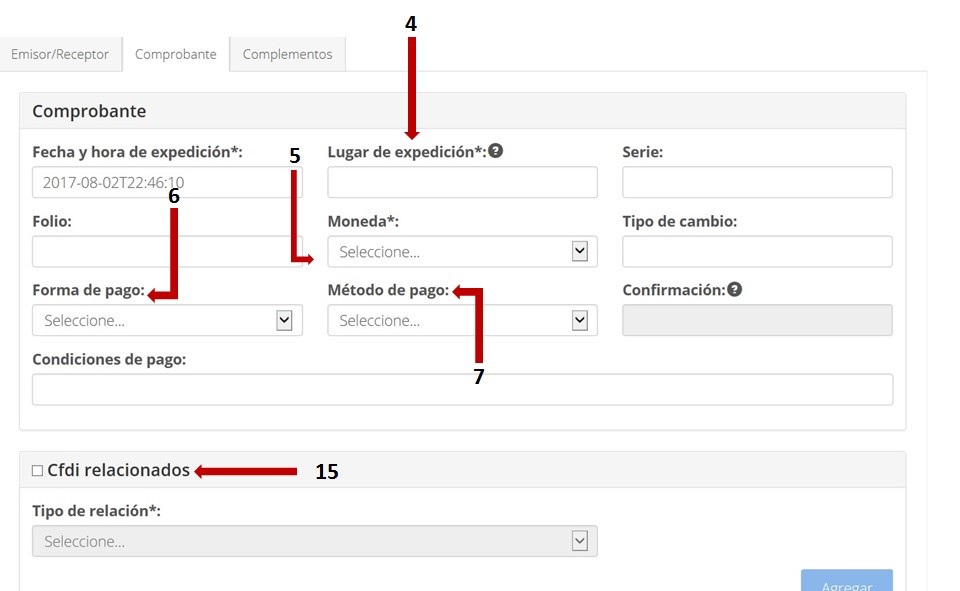

Datos del Comprobante

Una vez registrados los datos del emisor y receptor del CFDi, podemos continuar con la sección que compete al concepto del comprobante, donde previo a ingresar el concepto por el cual se emite el comprobante, resulta fundamental el llenado de los catálogos que a continuación se describen en la imagen, ya que son obligatorios, cabe señalar que de igual manera es indispensable seleccionar algunas de las opciones que contiene respectivamente cada uno de los catálogos de esta sección.

4. Código postal

5. Moneda

6. Forma de Pago

7. Método de pago

15. CFDi Relacionados

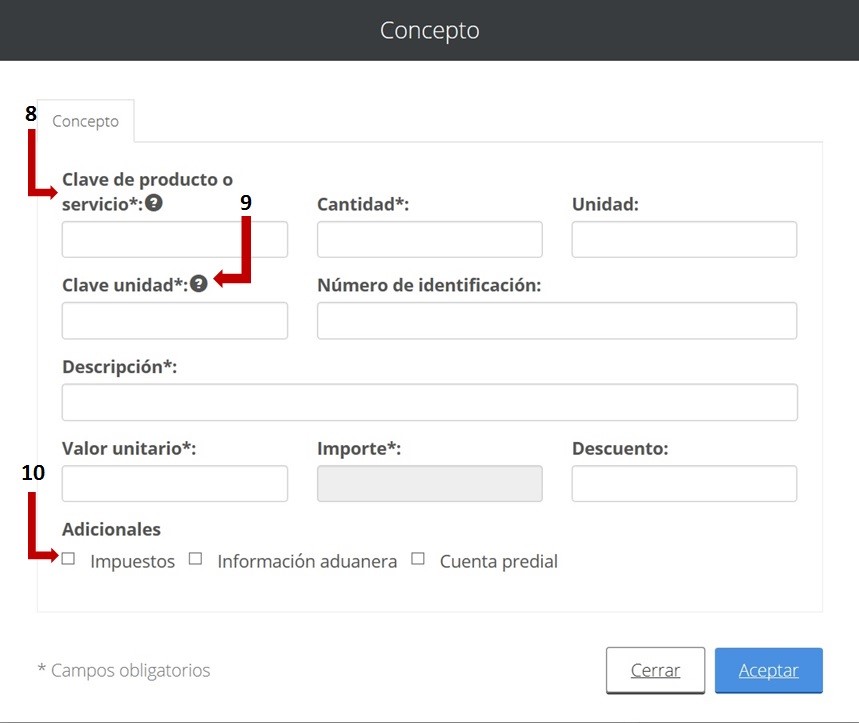

Datos del Comprobante

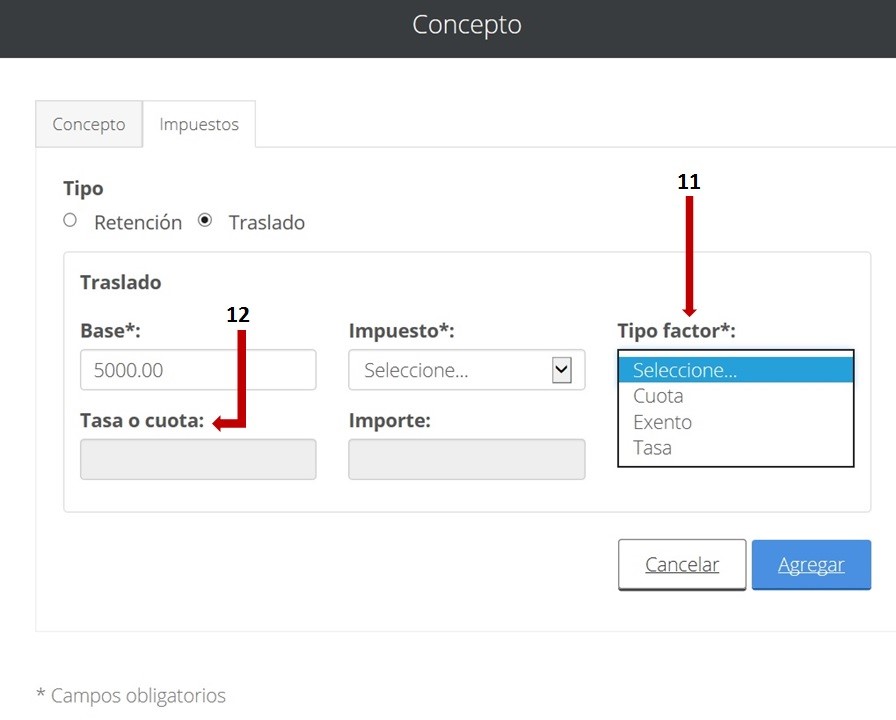

En el espacio que corresponde netamente al concepto, encontraremos los catálogos referentes a la clave del producto o servicio, y a la clave de la unidad de medida, no está por demás recordar que son obligatorios para la emisión del comprobante, por lo que es recomendable revisar la diversidad de opciones que existen para cada uno de estos, los cuales estarán muy relación por obvias razones con el concepto, objeto por el cual se emite el CFDi, en el caso de las opciones que corresponden a los impuestos, estos dependerán del tipo de acto o actividad y del tipo de ingreso para efectos de las retenciones y traslados correspondiente, al igual que el tipo de factor y la tasa o cuota que le sean aplicables de acuerdo a cada caso en particular.

8. Clave de producto o servicio

9. Clave de unidad

10. Impuestos

11. Tipo Factor

12. Tasa o cuota

13. Numero de pedimento

Solo en caso de realizar operaciones de comercio exterior, estaríamos obligados a utilizar los catálogos que contienen los datos del pedimento, agente aduanal, aduana y patente aduanal.

Conclusión:

Sabemos que la versión 3.2 se encontrará vigente hasta el 30 de noviembre de 2017, no obstante, nos resulta de vital importancia hacer mucho énfasis en uso de la nueva versión 3.3, ya que de no publicarse prorroga al respecto, a partir del 01 de diciembre de 2017 el único medio para emitir CFDi será la versión 3.3, razón por la cual debemos irnos familiarizando con los catálogos que contiene la nueva versión, y emitir los comprobantes de una manera correcta, y de esta forma no hacernos acreedores a una sanción por parte de las autoridades fiscales en el ejercicio de facultades.

(222) 237-2536 y 237-2234

(222) 237-2536 y 237-2234